Что такое дивидендная отсечка и почему акции падают после неё

Ольга

25 сентября, 2025

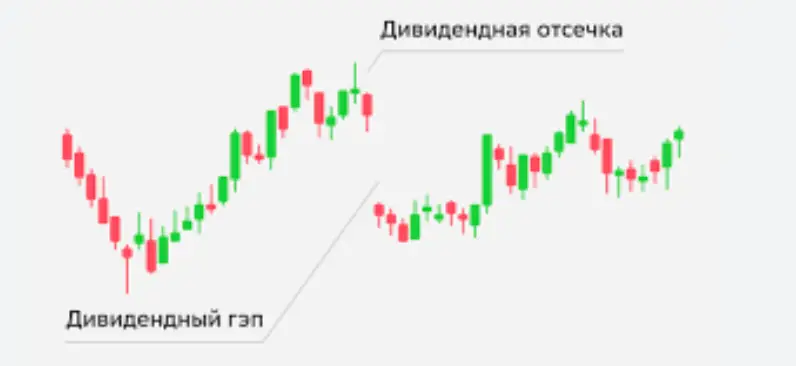

Дивиденды кажутся «бесплатными деньгами», но рынок редко дарит подарки. В день после дивидендной отсечки котировка открывается ниже — будто часть стоимости «отрезали». Это не каприз, а механика учёта: компания передаёт часть капитала акционерам, и цена меняется так, чтобы сохранить экономику. Ниже — как устроены даты, почему падение на практике не всегда равно дивиденду и какие стратегии здесь работают, а какие — нет.

📅 Календарь дивиденда: четыре ключевые даты

В ленте новостей мелькает много дат, из‑за чего легко запутаться. Важно держать в голове четыре вехи и их логику.

- 📢 Дата объявления (declaration date). Совет директоров утверждает размер выплаты и график. С этого момента рынок знает параметры и начинает их закладывать в цену.

- 🧾 Дата фиксации (record date). Компания определяет список акционеров, которые получат дивиденд. Юридическая точка.

- ✂️ Дата отсечки (ex‑dividend date). Первый день, когда покупатель уже не получает объявленный дивиденд. Если владение началось в этот день или позже — права на выплату нет.

- 💳 Дата выплаты (payment date). День перевода денег на брокерские счета.

Замечание о расчётах: в разных юрисдикциях действует свой цикл расчётов. Отсюда правило «последний день для покупки с правом на дивиденд» зависит от биржевой практики и публикуется биржей вместе с объявлением отсечки.

🧮 Почему цена падает на отсечке

В день «ex‑dividend» компания становится на один дивиденд «беднее»: часть собственного капитала покидает баланс и превращается в денежный поток для акционеров. Чтобы сохранить экономическое равновесие, биржа корректирует референсную цену — на открытии она снижается на размер дивиденда. Это и есть теоретическая модель «минус дивиденд». В идеальном мире без налогов и трения инвестор был бы в том же положении: акция подешевела, но пришли деньги. Читай в нашем гайде - обучение инвестирование в акции. Не допускай ошибок.

⚖️ Почему фактическое падение чаще отличается от теории

Реальный рынок далёк от стерильной модели. На величину снижения влияет ряд факторов, поэтому «минус дивиденд» — только отправная точка.

- 🧾 Налоги. Если дивиденд облагается по ставке ниже, чем прибыль от курсового роста, инвесторы могут переоценивать ценность денежного потока — цена падает меньше теоретического уровня. Обратная история — при высокой ставке удержания.

- 📈 Рынок и новости. Сильный фон отрасли/индекса поддерживает котировки; слабый — усиливает снижение. Отчёты, guidance, корпоративные события легко перекрывают эффект дивиденда.

- 💧 Ликвидность и стакан. Тонкий рынок или крупные кластеры стоп‑ордеров создают разрыв больше «учебника».

- 🧲 Поведение участников. Фоновые стратегии «ловли дивиденда» меняют структуру спроса/предложения до отсечки и после, сглаживая или усиливая движение.

- 🔁 Валюта и клиринг. Для кросс‑листингов, депозитарных расписок и бумаг с иностранной валютой дивиденда курс и сроки зачисления добавляют шум.

Итог прост: теоретическая корректировка существует, но её легко «переедают» новости и потоки заявок.

🧪 «Ловить дивиденд» как стратегия: где тонко

Идея купить перед отсечкой и «забрать выплату» выглядит заманчиво. Проблема в том, что рынок быстро забирает эту «свободную маржу» через ценовую корректировку и комиссии.

- 💸 Комиссии и налоги. Комиссия брокера, спрэды и удержание по дивиденду съедают маржу. Часто итог хуже, чем просто держать позицию без лишних оборотов.

- ⏳ Время и риск новости. Между покупкой и датой отсечки может выйти отчёт или guidance — один заголовок перекрывает предполагаемую выгоду.

- 🎯 Ошибка фокуса. Вы получаете фиксированную сумму, но берёте на себя рыночный риск по всей котировке.

Стратегии дивиденд‑капчур работают только при дисциплине, низких издержках и статистическом подходе. Для частного инвестора чаще разумнее смотреть на общую доходность компании, а не на календарный арбитраж.

🧾 Налоговый слой: почему «на руки» и «на экране» расходятся

Дивиденд — денежный поток с собственным налоговым режимом. Ставки и удержания зависят от резидентства и соглашений об избежании двойного налогообложения. Из‑за налога на дивиденд и иных удержаний у инвестора «в кармане» часто оказывается сумма меньше, чем уменьшение котировки. На скрине это выглядит как «упали на 10, выплатили 8», хотя экономика корректна: разница — налоги и издержки.

🧰 Как готовиться к отсечке, если держите позицию долгосрочно

Дивиденды не обязаны превращать портфель в «день сурка» с прыжками туда‑сюда. Несколько простых решений снижают раздражение от механики и сохраняют логику стратегии.

- 🧭 План вместо догонялок. Не пытайтесь угадать отсечку — она и так учтена рынком. Работайте с целевой долей бумаги и фундаменталом.

- 🔁 Реинвестирование. Если тезис не изменился, реинвест дивиденда в те же или соседние активы усиливает эффект сложного процента.

- 🧮 Учёт «тотал‑ретёрн». Смотрите на совокупную доходность (цена + дивиденды), а не на котировку в день отсечки.

- 🧾 Контроль налогов и комиссий. Проверьте ставку удержания, сроки зачисления и тарифы, чтобы не удивляться «расхождению» с графиком.

🧷 Специальные дивиденды, дробления и байбэки: нюансы ценовой реакции

Не все дивиденды одинаковы. Спецвыплаты (разовые крупные суммы) часто меняют оценку компании сильнее стандартной корректировки, потому что влияют на структуру капитала и ожидания будущих потоков. Дробление акций не создаёт новой стоимости, но повышает доступность лота — иногда спрос растёт и компенсирует технические эффекты. Байбэки уменьшают free float и поддерживают цену — дивидендная логика в обратном направлении.

🧠 Как читать дивиденды «по‑взрослому»

Зрелый взгляд на дивиденды — это взгляд на политику компании и устойчивость денежного потока. Стабильная или растущая дивидендная история часто сигнализирует о здоровье бизнеса и дисциплине менеджмента. Но высокая текущая доходность без качества — это предупреждение, а не подарок. Вопрос всегда один: за счёт чего платят и как долго это продлится.

📌 Вывод: отсечка — это математика, а не магия

Отсечка не делает инвестора богаче или беднее сама по себе — она меняет форму стоимости: часть переезжает с графика в кэш. Падение цены — техническая корректировка. Отличия от «идеального минуса» рождаются налогами, новостями и поведением участников. На длинной дистанции важнее не ловить календарь, а оценивать бизнес и управлять издержками. Тогда дивиденд перестаёт быть лотереей и превращается в понятный элемент общей доходности.

Разберём дивидендную стратегию интересующей вас компании и подготовим план реинвестирования — получите индивидуальный расчёт на консультации.

Закажите Консультацию Специалиста

Консультация по возврату средств

- Поможем с возвратом средств от мошенников

- Проконсультируем о видах мошенничества в интернете

- Поможем разобраться в конкретно вашей проблемной ситуации

- Научим безопасным способам инвестиции с гарантированным результатом

Нет комментариев